Российский ИТ-рынок 2024: проблемы с технологическим импортом и перспективы локализации

В 2022 году российский ИТ-рынок мгновенно оказался перед необходимостью адаптироваться к быстрым и значительным изменениям. В условиях санкционного давления, ухода западных компаний и усложнения логистических цепочек российские компании вынуждены были оперативно перестраивать свои стратегии, чтобы сохранить и развивать ИТ-инфраструктуру.

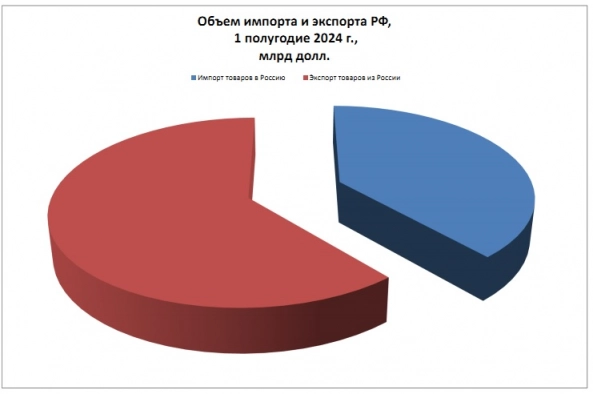

Снижение объемов импорта и его последствия

Согласно данным Центрального банка России, в январе–июне 2024 года импорт товаров в Россию сократился на 8,1%, составив $130,4 млрд. Это снижение связано с проблемами в логистике, сложностями в трансграничных платежах и санкционными ограничениями. Экспорт за тот же период снизился на 0,4%, достигнув $207,1 млрд.

Импорт из Европы сократился на 14,1%, из Америки — на 15,8%, из Азии — на 4,8%. Азия остается ключевым торговым партнером России, несмотря на трудности. Проблемы с платежами в Китае, который является крупнейшим источником импорта для России, вынудили многие китайские компании отгружать товары в долг, что создает значительные риски для обеих сторон.

В период с 2011 по 2021 год доля импорта в ВВП России составляла в среднем 20,5% в год. В 2022 году на фоне санкционного шока доля импорта в ВВП упала до 15,1%, а по итогам 2023 года выросла до 19,1%. Прогнозируется, что доля импорта останется ниже уровня 2021 года в среднесрочной перспективе.

Влияние на технологический сектор

Снижение объемов импорта особенно сильно ударило по технологическому сектору, где зависимость от импортных комплектующих и оборудования остается высокой. Импорт машин, оборудования и транспортных средств в январе–июне 2024 года снизился на 5,2%, составив $66,1 млрд. Это ставит под угрозу модернизацию ИТ-инфраструктуры в стране, ограничивая доступ к критически важным технологиям и решениям.

Особенно пострадал сегмент серверов и систем хранения данных (СХД), где уход таких крупных производителей, как Dell и HPE, привел к дефициту на рынке. Это вынуждает российские компании искать альтернативные пути обеспечения своей инфраструктуры, включая активное развитие параллельного импорта. Тем не менее объем российского ИТ-рынка в 2023 году вырос на 23% и составил ₽2,466 трлн. Значительное влияние на рост оказали импортозамещение и параллельный импорт. Российские компании обнаружили, что, во-первых, конкурентов стало значительно меньше, а во-вторых, поставки оборудования и технологий по-прежнему возможны, хотя и стали очень сложны.

Роль дистрибьюторов и параллельный импорт

На фоне санкций и сокращения традиционного импорта ключевую роль в поддержании ИТ-рынка взяли на себя дистрибьюторы. Эти компании стали основными посредниками в параллельном импорте, который позволил частично компенсировать дефицит оборудования. Также это привело к тому, что российский рынок компьютерной техники сильно изменился: ушедших иностранных игроков заменили новые. В итоге в некоторых категориях количество брендов заметно увеличилось.

Российские дистрибьюторы активно развивают параллельный импорт серверов и телекоммуникационного оборудования из Китая и других азиатских стран. Однако параллельный импорт сопряжен с рисками, включая нестабильность поставок, снижение качества продукции и отсутствие гарантийного обслуживания. Несмотря на это, он остается важным механизмом для поддержания ИТ-инфраструктуры в условиях санкционного давления.

Дмитрий Титов, первый вице-президент «Аквариуса», так прокомментировал этот вопрос: «Мы не только не пользуемся параллельным импортом, но и совместно с коллегами по Консорциуму «Вычислительная техника» активно выступаем за его запрет в той части, где российские производители нарастили компетенции. Например, в сегментах одно- и двухюнитовых серверов, СХД начального и промышленного уровня. Сами мы производим только реестровые устройства. По «тяжелым» устройствам можно применить догоняющую стратегию: разрешить крупноузловую сборку на ближайшие 5-7 лет, а за это время создать собственные компетенции и в этих видах электронной техники».

Проблемы с расчетами и логистикой

Проблемы с расчетами и логистикой остаются значительными барьерами для стабильности рынка. Несмотря на переход на расчеты в юанях и других азиатских валютах, более 90% платежей из России в Китай не были выполнены своевременно во втором квартале 2024 года. Это создало дополнительные риски для российских компаний и затруднило закупку необходимого оборудования.

Как рассказал аналитическому отделу IT-World один из сотрудников российской дистрибьюторской компании: «В 2024 году добавилась составляющая непостоянности. Нельзя один раз долгосрочно договориться, так как в любой момент могут перестать ходить деньги, появиться новые требования от перевозчиков, усложниться правила прохождения границ или добавиться сомнительные пункты в документообороте. Даже если контракт подписан, необходимо параллельно запускать разработку дублирующих и страховочных цепочек. Те, кто этого не сделал в первом полугодии, сейчас имеют неприятные проблемы. Такого рода трудности, конечно, решаемы, но требуют времени и выливаются в денежные потери».

Как сказал сотрудник одного из дистрибьюторов: «Так или иначе, новые логистические трудности точно возникнут, как минимум все участники логистической цепочки станут еще осторожнее. Дистрибьюторы еще могут забрать последние партии из европейских хабов, ну а дальше они будут просто идти через другие страны. Однако общий тренд был ясен давно и к подобному “закручиванию гаек” и сужению каналов рынок морально был готов. Глобально эти меры не остановят все передвижения товара между странами».

Китайские компании, столкнувшись с трудностями в получении оплаты, вынуждены отгружать товары в долг, что создает нестабильность на рынке. Россия и Китай обсуждают возможность использования бартерных схем в торговле, чтобы минимизировать риски и обеспечить непрерывность поставок.

Представитель одного из игроков рынка, который занимается и дистрибуцией, дал такие комментарии: «Ситуация с оплатой импортных товаров непростая. Проблемы с переводами в Турцию существуют уже давно – прямые платежи за товары из санкционных списков принимают неохотно. С недавних пор из-за опасений вторичных санкций добавились и проблемы с денежными переводами в Китай. Например, Bank of China не зачислял на расчетные счета средства от российских банков из первой десятки. А те платежи, что были исполнены на российской стороне, зависали на 2-3 недели на кросс-счетах в Китае: банки запрашивали дополнительную информацию не только о назначении платежа, но и об учредительном составе компаний плательщиков. Эта информация необходима только для одного — убедиться в наличии персональных санкций».

Локализация и роль российских производителей

Локализация стала ключевым направлением для российского ИТ-рынка, особенно в условиях санкционного давления. В 2024 году правительство выделило 104 млрд рублей на поддержку отечественного производства, направленную на стимулирование создания российских аналогов критически важных технологий. Однако процесс импортозамещения идет медленно. Основными препятствиями остаются нехватка квалифицированных кадров и зависимость от иностранных компонентов, таких как процессоры и другие высокотехнологичные элементы.

Российские компании, такие как «Байкал Электроникс», MCST, активно развивают производство отечественных процессоров и другой важной компонентной базы. «Аквариус», «Инферит», Fplus также играют важную роль в производстве серверов, компьютеров, ноутбуков, принтеров и другого технологического оборудования, которое призвано заменить западные аналоги, ушедшие с рынка. Однако их доля на рынке остается ограниченной и значительная часть технологий по-прежнему зависит от импортных компонентов.

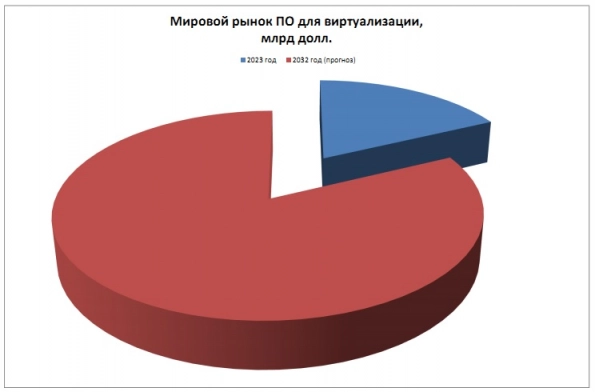

Рост облачных услуг и информационной безопасности

Российский рынок услуг для ЦОДов демонстрирует рост. По некоторым оценкам, за последние 5 лет он составляет более 24% ежегодно, что связано с ростом спроса на облачные технологии со стороны бизнеса и госсектора. Ожидается, что к 2025 году порядка 85% российских компаний будут использовать облачные решения, что стимулирует дальнейшее развитие этого сегмента.

Мировой рынок ПО для виртуализации по итогам 2023 года оценивался аналитиками IMARC Group в $69 млрд. К 2032 году прогнозируется его рост до $317 млрд. На этом фоне российский рынок смотрится скромно, что не мешает ему переживать глубокую трансформацию. Доля российского ПО в структуре продаж выросла с 4% в 2021 году до 27% в 2023-м, а по итогам 2024 года может составить 44%.

Информационная безопасность стала еще одним важным направлением развития. В 2022 году объем рынка кибербезопасности достиг 193,3 млрд рублей, и прогнозируется, что к 2027 году он превысит 500 млрд рублей при среднем ежегодном росте на 24%.

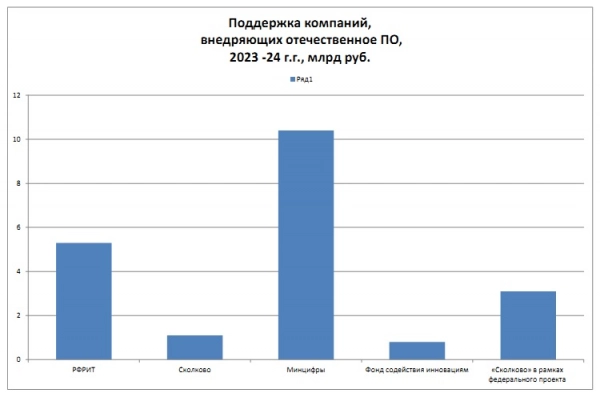

Государственная поддержка и программы развития

В условиях усиленного санкционного давления и необходимости ускоренного импортозамещения российское правительство активно поддерживает отечественных производителей и ИТ-компании через различные программы и меры. В июле 2024 года Михаил Мишустин дал поручения по поддержке компаний, внедряющих отечественное программное обеспечение (ПО) и программные решения.

В 2023 году Российский фонд развития информационных технологий (РФРИТ) поддержал девять особо значимых проектов, выделив в общей сложности более 5,3 млрд рублей. «Сколково» поддержало три проекта, а сумма финансирования превысила 1,1 млрд рублей. В 2024 году, как сообщили в Минцифры, на грантовую поддержку таких проектов бюджетом предусмотрено 10,4 млрд рублей. На грантовую поддержку стартапов, которую проводит Фонд содействия инновациям, будет выделено около 800 млн рублей. «Сколково» также планирует поддержать не менее 10 проектов на общую сумму около 3,1 млрд рублей в рамках федерального проекта.

Эти средства направлены на стимулирование создания российских аналогов критически важных технологий, что включает поддержку разработки и производства процессоров, серверов, систем хранения данных и другого высокотехнологичного оборудования.

Заключение

Российский ИТ-рынок в 2024 году продолжает адаптироваться к новым условиям, вызванным сокращением импорта и усилением санкционного давления. Несмотря на активные меры по локализации и поддержке отечественных производителей, рынок остается уязвимым перед внешними факторами. Для достижения долгосрочной устойчивости необходимы значительные инвестиции, развитие отечественных технологий и кадрового потенциала, а также комплексный подход к решению текущих проблем.

Перспективы роста и стабилизации ИТ-рынка будут зависеть от способности компаний адаптироваться к новым условиям, развивать международное сотрудничество и создавать независимые технологические решения.

Опубликовано 28.08.2024