Карты моей жизни

На днях меня буквально пронзила мысль - я не пользовалась наличными уже несколько лет. Да и банковские карты достаю из сумочки все реже. Ведь есть телефон с NFC, есть платежные стикеры, оплата «улыбкой», оплата по QR-коду…В конце концов, для совсем уж отсталых продавцов есть переводы со счета на счет, и даже мелочи вроде покупки мороженого в пригородной электричке и донатов уличными музыкантам можно оплатить безналом. В магазине люди с купюрами выглядят почти анахронизмом…. Все-таки сбылось то, к чему всегда стремились апологеты карточных платежей – к социуму, в котором наличные не будут иметь особого смысла?.

Back in USSR. Картина первая, ностальгическая

Рожденная во времена активного строительства коммунизма, я хорошо помню, какие именно финансовые услуги (к этой фразе мы уже все привыкли) были доступны советским гражданам.

В открытых источниках можно прочитать, что банковскую систему позднего СССР составляли Госбанк (сегодня это ЦБ РФ), два банка - Промстройбанк и Внешторгбанк, один из которых финансировал промышленность и строительство, второй – внешнюю торговлю Советского союза. Ну а у населения – как сейчас говорят, частных вкладчиков - были Гострудсберкассы (сегодня это Сбербанк).

Там можно было открыть банковский вклад, срочный или до востребования, с доходом в 2-3% годовых. Можно было застраховать своего ребенка на определенную сумму (как правило, 500 или 1 тыс. рублей, суммы для тех времен очень солидные) и делать ежемесячно небольшие взносы, чтобы в день совершеннолетия чадо получило все накопившееся сразу. Все эти операции отображались в сберкнижке, записи в которой делались кассиром вручную (принтеры появились много позже). Можно было оплатить коммуналку, приобрести облигацию государственного займа, купить лотерейный билет, а если повезет – то и получить выигрыш.

Мы с братом любили, когда мама брала нас с собой в сберкассу. Пока она стояла в очереди к окошку кассира, мы взбирались на стулья, и на пустых бланках карябали что-нибудь перьевой ручкой – на столах еще стояли чернильницы!

Но гораздо интереснее было в заведении, которое называлось таинственно и сложносочиненно: «Почта. Телеграф. Телефон». Получить посылку, подписаться на «Работницу», отстучать телеграмму… В зале кто-то ждал междугороднего телефонного разговора, счастливчиков приглашали в кабинку с громоздким телефонным аппаратом («Татуся, слышишь?! Ехать не советую... Погода на четыре с минусом... А главное, тут абсолютно нету мужиков...Многие девушки уезжают, так и не отдохнув...» (c)*). А еще - отправить (или получить) денежный перевод – почтовый или телеграфный. Но это – дела взрослых. А мы снова могли практиковаться в чистописании, любоваться почтовыми марками и открытками или уговорить маму на билетик моментальной лотереи (кажется, он стоил 10 копеек). И однажды по такому билетику я выиграла – целый рубль! Собственно, это был единственный выигрыш в лотерею в моей жизни.

Моя первая банковская карта

Свою первую банковскую карту я получила, уже отучившись в вузе и работая в финансовом отделе одной из редакций. Кажется, это был 1995 (или 97?) год. Советского союза уже не было, перестройка бесславно отгремела и закончилась, а отношения между всеми перешли в стадию рыночных. Коммерческие банки расплодились, как грибы после дождя – их было почти 2,5 тыс. Банк не организовал только ленивый.

И международные платежные системы в России уже работали. Но до времен, когда они станут выпускать недорогие карточные продукты, доступные всем и каждому, должно пройти еще несколько лет. А тогда право выпускать банковских карточки Visa или MasterCard (тогда она называлась Eurocard/Mastercard) имели лишь 7 российских банков, и обладание такой картой означало статус очень состоятельного человека. По данным экспертов, карты международных платежных систем имели в те годы всего лишь около 1% россиян, да и те предпочитали открывать счета в банках за рубежом.

Вообще, это были интересные времена – первые шаги отечественного карточного рынка, и вспоминать их забавно. Все было в новинку. Установка каждого нового банкомата являла собой сенсацию средней величины, сопровождавшуюся приглашением журналистов и выступлением спикеров. И я уже забыла, какими малофункциональными они были – позволяли лишь получить наличные, посмотреть на экране сумму, оставшуюся на счете, и распечатать мини-выписку. О закрытых клубных системах American Express и Diners Club мы лишь слышали, да и то немного.

Между тем, банки вдруг осознали, что в России есть не только VIP-клиенты и состоятельные люди. Победит тот, кто откусит самый большой кусок от массового сегмента. И, не дожидаясь, когда это сделают Visa или MasterCard, в бой ринулись и практически поделили рынок между собой две локальные платежные системы, карты которых работали только в России. Карты STB Card эмитировал банк «Столичный» (позже – СБС, часть финансовой группы СБС-Агро), акцентировавшийся на московском регионе, а карты Union Card, выпускаемые «Автобанком», завоевывали российские регионы.

Кстати, в одном из своих интервью глава банка «Столичный» Александр Смоленский тогда говорил, что решение создать свою карточную систему к нему пришло после того, как платежная система Visa отказалась принять банк в свои ряды. Ответный ход был «симметричным» - в сети банкоматов банка «Столичный», которую он со временем создал, карты Visa какое-то время не принимались.

Выдали карты STB Card и нам в редакции. Это называлось солидно – «зарплатный проект». Но выглядело до невозможности смешно и нелепо. Чтобы нам далеко не бегать, банкомат поставили прямо в редакции. Раз в месяц из банка привозили зарплату, но не раздавали нам, как раньше, а загружали наличность в ATM. Это было сигналом – «зарплата на карточках!» (до появления технологии СМС-информирования тоже пройдет еще несколько лет, да и мобильные телефоны были предметом роскоши). К банкомату тут же выстраивалась очередь, и к обеду он пустел, а мы, получившие зарплату, радостно вставали в другую очередь – в кафетерий. Да, собственно, использовать карточку как-то по-другому было практически невозможно. Во всей Москве банкоматы можно было пересчитать по пальцам, а расплатиться картой - лишь в нескольких десятках магазинов элитного уровня – «Калинка-Стокманн», ГУМ, АО «Кабул», торговый дом «Москва», каких-то ювелирных магазинах и иже с ними, - делать покупки в которых мы отваживались далеко не каждый месяц.

Впрочем, и получать зарплату через банкомат было тоже не очень выгодно. Зарплаты номинировались в долларах, а выдавались в рублях по курсу торгов на ММВБ плюс 2 или 3%. Но здесь выбора не было.

Карты лягут, как веер…

Между тем, жизнь моя делала поворот за поворотом, и вот я уже работаю в журнале, который пишет обо всем, что происходит в платежной индустрии. Рынок безналичных технологий оплаты развивался не просто быстро, а стремительно. Появились карточки с чипами (технологии Chip-and-PIN), с бесконтактными чипами (технологии Visa payWave и MasterCard PayPass), попытались, но не смогли отвоевать часть рынка дорожные чеки, создавались и умирали новые локальные платежные системы и системы денежных переводов, появлялись новые технологии (cash-in и cash-recycling) и новые сервисы в банкоматах, новые стандарты безопасности, разрабатывались банковские приложения, передовые технологии идентификации клиентов (биометрия) и платежей без использования карт, строились национальная система платежных карт «Мир», Система Быстрых Платежей (СБП), создавались собственные производства чипов и карт, и некто Саши Накамото изобрел блокчейн и биткойн. Произошло много других событий, серьезно трансформировавших и российский, и глобальный рынки.

И, знаете, наблюдать за всем этим было очень интересно. И не только потому, что мне довелось узнать очень много нового, но и потому, что мы, пишущие о карточном рынке журналисты, первыми могли испытать, как говорится, на себе новинки карточной индустрии, которые появлялись в России.

В моей коллекции карт, которую я собираю все эти годы и которыми я пользовалась, есть и самые древние – «старушки» с магнитной полосой. К концу 1990-х – началу 2000-х годов карты к оплате стали принимать большая часть крупных магазинов. Но процесс оплаты был и неудобным, и долгим.

Сегодня для оплаты достаточно сфотографировать QR-код или улыбнуться в камеру. То, что за секунду делают POS-терминалы, системы оплаты по биометрии (Face Pay) или Система быстрых платежей, первоначально занимало несколько долгих минут.

Продавец, увидев карту, начинал с проверки паспорта у покупателя. Для чего это было нужно – понять трудно. Но таким вот неуклюжим образом была построена защита от мошенничества - в те годы злоумышленники акцентировались на краже карт и выпуске подделок. После этого начинался процесс голосовой авторизации транзакции.

По телефону (городскому!) продавец звонил в службу авторизации банка, который обслуживал магазин. Этот банк, в свою очередь, таким же способом связывался с банком, который выпустил карту. Вся эта бодяга затевалась для одного – чтобы дать магазину разрешение на прием этой самой карты. После этого продавец доставал импринтер – специальную машинку для прокатывания карты, - и изготавливал (другого слова просто не подберу) слип – трехслойный самокопирующийся бланк, на котором делались оттиски рельефных реквизитов банковской карты и клише самого импринтера. И, наконец, наступала очередь последнего этапа – продавец вручную (!) заполнял в слипе сумму и дату операции, валюту операции, код авторизации. Одна копия слипа торжественно вручалась покупателю, вторая оставалась у продавца, а третья отправлялась в банк. Так и жили.

Кстати, и начало моей коллекции положили две карты с магнитной полосой, которые выпускали самые первые системы лояльности – «Почетный гость» Росинтер и Mnogo.ru.

Есть у меня прозрачная карта. Банки привлекали новых клиентов необычными форм-факторами и дизайном, и карта из прозрачного пластика символизировала «прозрачность условий выпуска и обслуживания». Собственно, она не вся прозрачная, иначе банкомат не смог бы ее распознать. Но, тем не менее, в свое время это было know how.

Есть одна из первых карт с EMV-чипом, которую выпустила еще в 2004 году австрийская компания BGS BGS SmartCard Systems – одна из ведущих апологетов чиповой технологии, некогда активно работающая в России. Этими карточками мы могли расплачиваться в сувенирной лавочке в Zauchensee (курортное местечко в окрестностях города Зальцбурга), осознавая, таким образом, легкость и простоту оплаты.

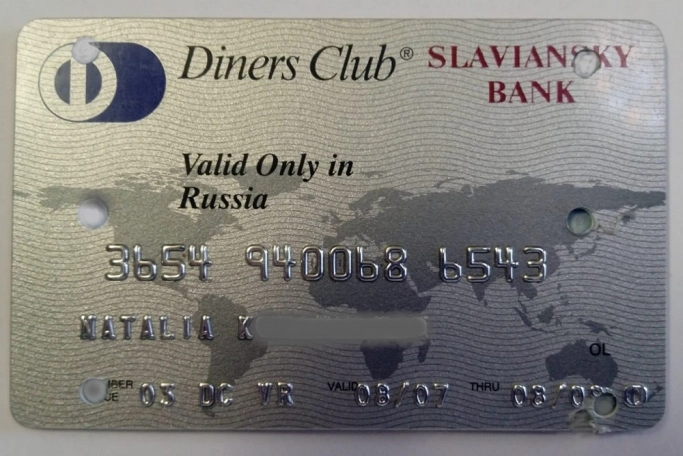

Покажу и кредитную карту Diners Club. Да, я была членом этого элитного клуба, но весьма условным – карта выпускалась в варианте Valid only in Russia, так что никаких преференций по ней не предоставлялось. Более того, чтобы вернуть кредит, приходилось ехать в единственное в Москве отделение банка и стоять в очереди к кассиру – банкоматов cash-in у банка не было.

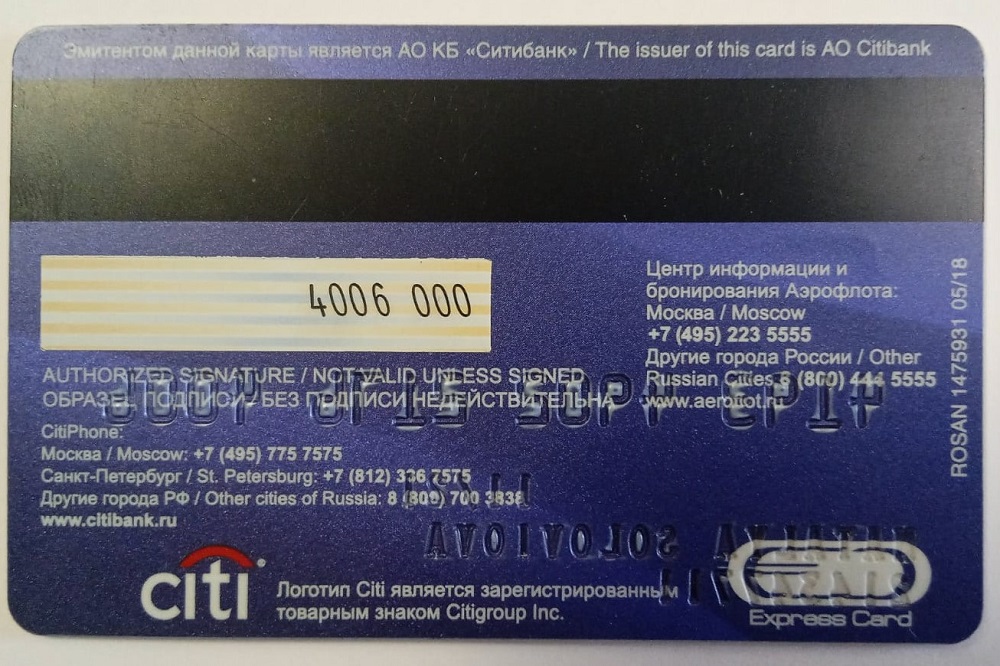

Есть карта со смешным CVV-кодом – 000. Никогда бы не поверила, если бы мне самой такую не выдали.

Но вершина коллекции – карта Visa Mini Classic, которую в далеком 2006 году стал выпускать Мастер-банк. Банкоматы такую карточку не принимали – не формат. Но зато продавцы в магазинах немало удивлялись, когда я протягивала эту малышку для оплаты. Многие принимали ее за сувенир.

* С. Довлатов. «Заповедник»

Опубликовано 14.07.2024